Immobilier : volumes en baisse et dynamique sélective

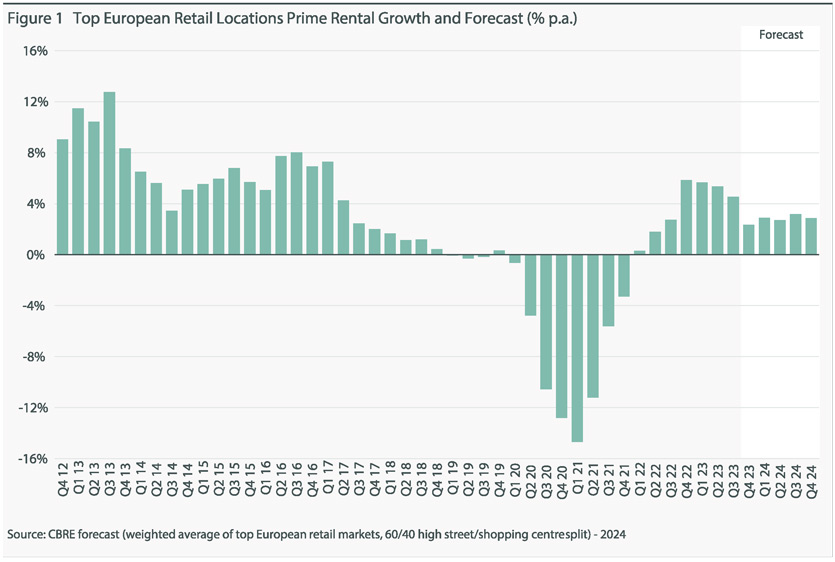

(Février 2024) | Des prix fermes, voire en baisse, et un marché très sélectif. Les meilleures perspectives sont pour le résidentiel, mais surtout pour la logistique (qui bénéficie de la croissance constante du commerce en ligne et qui a de plus en plus besoin de biens situés à proximité des grands centres urbains, voire à l’intérieur s’il s’agit de réalités plus importantes) et pour les centres de données par rapport aux bureaux et au commerce de détail. S’ils sont bien situés, les premiers ont de meilleures perspectives, tandis que pour les boutiques physiques traditionnelles, surtout les petites, la baisse de l’intérêt et des prix n’est pas facile à contrecarrer. Les analystes immobiliers prévoient un marché plus accessible en Europe, avec des prêts progressivement moins chers et une baisse, mais pas un effondrement, des prix de l’immobilier résidentiel dans la plupart des pays européens en 2023, et pour certains jusqu’en 2024, avec peu ou pas de perspectives de reprise solide avant 2025.

Selon les analystes de S&P, les prix des logements et les investissements seront affectés essentiellement par la hausse rapide des taux hypothécaires et il faudra du temps pour que les prix du marché et les investissements s’adaptent totalement à des taux d’intérêt plus élevés. Et cet ajustement, qui diffère d’un pays à l’autre, pourrait durer dix trimestres. Nous remarquerons que certaines niches émergent dans le secteur, par exemple les infrastructures d’énergie renouvelable, avec un intérêt croissant pour le stockage des batteries, les fermes solaires et les parkings avec recharge des véhicules électriques. Cela fait partie d’un mouvement plus large visant à investir dans des infrastructures sociales, ce qui pourrait attirer de nombreux investissements dans les années à venir.

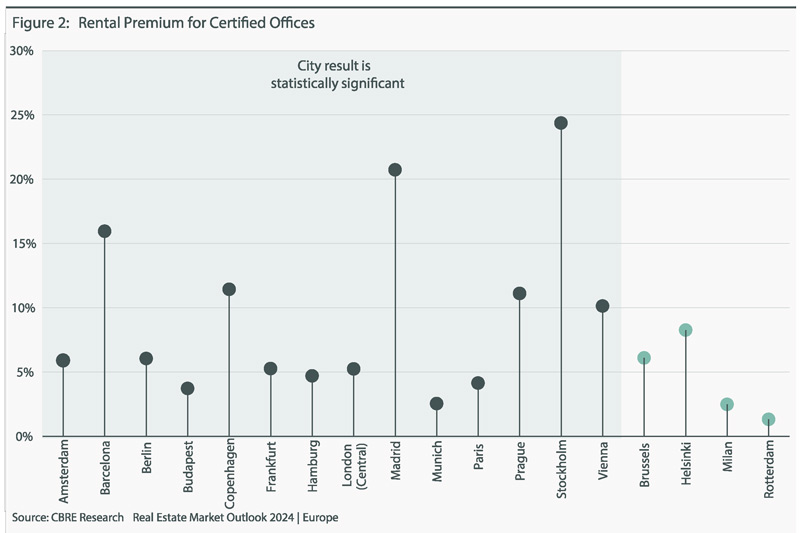

L’année 2023 s’est achevée négativement pour le marché immobilier européen : l’Italie, la France, l’Allemagne, l’Espagne et le Royaume-Uni ont terminé l’année avec un peu plus de 900 milliards d’euros de ventes et un chiffre d’affaires immobilier en baisse de 1,2 % par rapport à 2022. Le secteur immobilier européen fait face à une phase décroissante des cycles immobiliers, caractérisée par une inflation encore élevée (par rapport aux normes des vingt dernières années) et des taux d’intérêt en hausse. Et cette situation – comme l’indique le rapport PWC/ULI sur les tendances émergentes des marchés immobiliers européens – mène inévitablement à une révision des stratégies, où il est préférable d’être prudent, attendre et voir. Les incertitudes macroéconomiques et géopolitiques restent en tête des facteurs de risque, dont celui de récession dans des économies majeures telles que l’Allemagne et le Royaume-Uni. D’autre part, la durabilité et la conformité aux critères ESG sont des priorités pour les opérateurs. L’adaptation des bâtiments existants est le défi à relever et il sera important de voir comment, dans les années à venir, les acteurs publics vont mettre en place des stratégies en mesure d’accompagner un changement inévitable.

Les secteurs immobiliers sur lesquels miser en 2024 sont le résidentiel et la logistique. Alex Jeffrey, DG de Savills Im, pense que « 2024 sera une nouvelle année très difficile pour les investisseurs. Mais, comme toujours dans les périodes de fortes turbulences du marché, des opportunités intéressantes se présenteront. La tendance est clairement à l’augmentation de l’allocation à l’habitat et à la logistique ». La nécessité de créer un produit moderne qui réponde aux souhaits des utilisateurs contribuera de manière décisive à soutenir des volumes importants de nouveaux investissements dans le secteur. Et pas seulement parmi les particuliers. En effet, la location résidentielle a toujours été une prérogative des particuliers, mais la dynamique favorable des fondamentaux rend le potentiel du secteur attractif pour tous les investisseurs institutionnels. Selon les analystes de Bnp Paribas REIM, les loyers pourraient augmenter de 18 % aux Pays-Bas, de 15,5 % au Royaume-Uni, de 13,5 % en Espagne, de 10,5 % en Italie, de 9 % en France et de 7 % en Allemagne.

C’est toutefois dans le secteur de la logistique qu’il y aura de bons rendements. Selon Savills Im, en effet, la tendance à la hausse des loyers dans les grands centres logistiques se poursuivra en 2024. La vacance est pour ainsi dire nulle et le parc existant est, dans l’ensemble, relativement ancien : le potentiel de bâtiments modernes, efficaces, durables et correctement situés est énorme. Le secteur de la logistique, notamment la logistique urbaine, continue d’être stimulé par une demande croissante d’espaces modernes, durables et efficaces qui, ajoutée à l’âge des espaces disponibles, crée les conditions d’opportunités de développement importantes pour les investisseurs.

En ce qui concerne les États-Unis, selon le dernier Usa Housing Report de RE/MAX, bien que le quatrième trimestre de 2023 ait connu un ralentissement, la nouvelle année pourrait apporter un vent de changement intéressant pour ceux qui cherchent une maison ou souhaitent vendre. Le marché immobilier USA a connu une période de décélération au cours du dernier trimestre 2023, mais l’année 2024 se présente comme une opportunité de relance, avec plusieurs facteurs susceptibles d’influencer positivement les acheteurs et les vendeurs. La société Clarion Partners est prudente mais optimiste pour 2024 et pense que les conditions actuelles du marché pourraient créer des opportunités d’achat intéressantes dans les 12 à 18 prochains mois.

Quant à la Chine, Country Garden, le plus grand promoteur immobilier privé de ce pays, pense que le marché immobilier restera faible en 2024, tout comme les dix plus grandes banques d’investissement, dont Goldman Sachs, Morgan Stanley et UBS, prévoient que le déclin du secteur du bâtiment en Chine se poursuivra en 2024. Entre-temps, la Haute Cour de la région administrative spéciale de Hong Kong (Hksar) a ordonné, fin janvier, la liquidation du géant de l’immobilier Evergrande. L’entreprise avait déjà fait face à une demande de liquidation de la part de ses créanciers et préparait un nouveau plan de restructuration de la dette. Les créanciers étrangers avaient poursuivi la société en justice en raison de plusieurs paiements manqués. Auparavant, le géant de l’immobilier – le groupe, coté à la bourse de Hong Kong, est le promoteur immobilier le plus endetté au monde, avec l’équivalent de plus de 300 milliards de dollars de dettes – avait essayé d’éviter la liquidation en présentant un plan de réorganisation. Il est probable que liquidation réduise davantage la confiance dans le marché immobilier, en difficulté, de la deuxième économie mondiale et provoque des turbulences sur le marché des actions, que le gouvernement a récemment tenté de stabiliser à nouveau.

(Image de couverture de jannoon028 | Freepik)