Healthcare und Wohnungen sind die dynamischsten Segmente im Jahr 2023

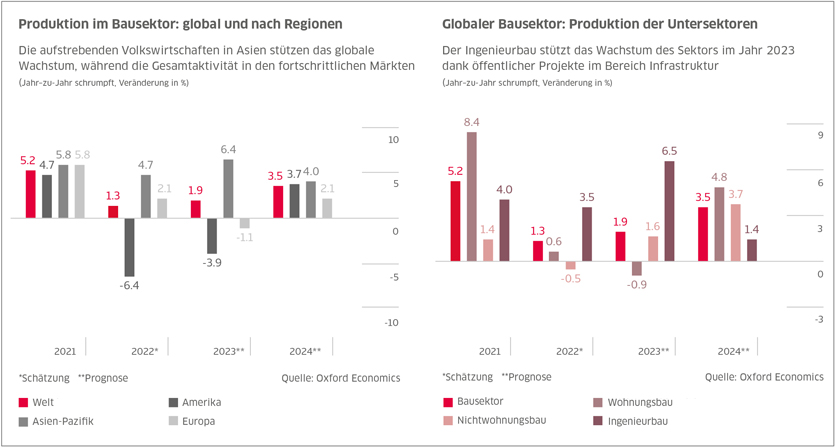

Luxus- und Healthcare-Immobilien wachsen, Büro- und Wohnimmobilien halten sich, während die Logistik unter dem allgemeinen Rückgang der Immobilienwerte und der ge- und verkauften Mengen leidet. Im Jahr 2023, so heißt es im PwC-Bericht „Global & Italian M&A Trends in Real Estate“, wird sich der Abwärtstrend, den der Immobilienmarkt im Jahr 2022 weltweit verzeichnete (er verlor 15 % an Wert und 13 % an Käufen und Verkäufen), fortsetzen, wobei ein starker Kontrast zwischen dem ersten Teil des Jahres, in dem in den Industrieländern auf der ganzen Welt große M&A-Transaktionen verzeichnet wurden, und dem zweiten Teil bestand. Auf jeden Fall wird die Nachfrage nach erstklassigen Immobilien im Jahr 2023 gegen den Trend steigen, und zu den dynamischsten Märkten werden in den kommenden Monaten der Nahe Osten und der asiatisch-pazifische Raum gehören.

Was Europa betrifft, so werden zwar viele EU-Länder das Jahr 2023 mit einem BIP-Wachstum abschließen, aber der Immobiliensektor kämpft aufgrund der Inflation, der Politik der Zentralbanken und der Folgen des Krieges in der Ukraine weiterhin mit einer Neupositionierung der Preise. Die Mieten, die Logistik und die Büros sind am stärksten betroffen, aber die Aussichten sind immer noch ermutigend, und das Gesundheitswesen und der Wohnungsbau bleiben die vielversprechendsten Sektoren – so sehen die Analysten von BNP Paribas REIM den Immobiliensektor in der zweiten Hälfte des Jahres 2023. All dies jedoch laut Simona Costagli, BNL Economy Research, zu festen europäischen Preisen.

Der chinesische Immobilienmarkt erfährt seinerseits ebenfalls eine Dämpfung, die die Verlangsamung des Wirtschaftswachstums des Landes widerspiegelt. Laut einem Bericht der China Index Academy stieg der Prozentsatz der zwangsvollstreckten Immobilien in der ersten Jahreshälfte 2023 um 20 % auf insgesamt rund 179.000 Häuser. Der US-Immobilienmarkt sendet dagegen gemischte Signale. Im Juni 2023 stiegen im Vergleich zum Vormonat sowohl die Hausverkäufe (+5,4 %) als auch das Angebot (+7,2 %). Negativ sind jedoch die Verkäufe, die um 18,7 % niedriger sind als im Juni 2022.

In den 52 Metropolregionen, die im US-Wohnungsmarktbericht von RE/Max untersucht wurden, gab es in den ersten sechs Monaten des Jahres 24% weniger Transaktionen als in der ersten Jahreshälfte 2022, und die Zahl der zum Verkauf angebotenen neuen Häuser stieg im Vergleich zum Mai 2023 um 0,5%, sank aber im Vergleich zum Juni 2022 um 25%. Und nach den im Juni 2023 erhobenen Daten ist das Angebot an Eigenheimen in den USA im Jahresvergleich um 10,7 % gesunken, der stärkste Rückgang seit 13 Monaten.

In Europa sind die Immobilienmärkte der Region noch dabei, sich an das neue wirtschaftliche Umfeld anzupassen, das vor allem dadurch gekennzeichnet ist, dass der Zugang zu Krediten wesentlich teurer ist als in der Vergangenheit. BNP Paribas weist außerdem darauf hin, dass die Phase der Preisanpassung, die im dritten Quartal 2022 begann, die Expansion des Sektors immer noch begrenzt, da sie viele Investoren dazu veranlasst, eine abwartende Haltung einzunehmen. All dies hat zu einem allgemeinen Rückgang der Investitionen geführt, der Mitte 2022 begann und in der ersten Hälfte dieses Jahres 29 Milliarden Euro erreichte, den niedrigsten Stand seit 2012.

Die Logistik ist das Segment, in dem die Renditen am schnellsten und abruptesten angepasst wurden, und die Investoren bleiben am Fenster stehen, auch entmutigt durch die Verlangsamung des internationalen Handels, aber langfristig sind die Aussichten gut und in fünf Jahren wird der Sektor als wachsend angesehen. Die Mieten sind ebenfalls rückläufig, und die jüngsten Daten zu Büroflächen zeigen, dass die Telearbeit nicht so weit verbreitet ist wie bisher angenommen, sondern dass sich die in den großen Geschäftsbezirken gelegenen Objekte langfristig als sehr widerstandsfähig erwiesen haben und eine anhaltende Nachfrage von Mietern anziehen und gute Renditen für Kerninvestoren erwirtschaften.

Laut BNPP sind das Gesundheitswesen und der Wohnungsbau zwei Segmente, die sich auf die Unterstützung langfristiger Trends verlassen können. Deshalb wird erwartet, dass das Gesundheitswesen in den nächsten fünf Jahren das Segment mit der besten Performance sein wird, während der Wohnungsbau aufgrund der langsameren Umstellung und des geringeren Kapitalwachstums mit niedrigeren Renditen auskommen muss. Generell ist es also besser, auf liquide Märkte zu setzen, die Abschwünge schneller und kostengünstiger und mit geringerer Schwankung bewältigen. Und wenn man sich den jüngsten Ubs Global Real Estate Bubble Index Report ansieht, werden Zürich und Tokio weiterhin als „Bubble Risk“ eingestuft.

Oktober 2023